Ganadores y perdedores del segundo semestre

«El segundo semestre recién comenzó, falta para que termine», dijo el ministro Alfonso Prat Gay el martes último en conferencia de prensa. Pero las proyecciones macro de las consultoras privadas anticipan que el año cierra con recesión, inflación acumulada muy por encima del 25%, caída del poder de compra del salario y atraso cambiario.

Sin embargo, este panorama macro impactará de forma diferente en cada sector de la economía. Se espera que los ganadores del segundo semestre sean: el agro, la maquinaria agrícola, la construcción (obra pública y privada), el rubro inmobiliario, el transporte y el sector financiero. En el otro extremo, se prevé que los mayores perdedores sean los productores de bienes durables (autos y electrodomésticos) y de consumo masivo.

El último trimestre

Las ilusiones de recuperación ya no se centran en el semestre que comenzó hace dos semanas sino en los últimos tres meses del año. Entre los consultados, existe consenso respecto de que los primeros brotes verdes se están dando en el campo, beneficiado por la baja de retenciones, la quita de trabas a las exportaciones y la suba de los precios internacionales.

«Las distorsiones macro y de precios relativos de la era K llevaron a que el nuevo gobierno tomara decisiones necesarias pero impopulares y con algunas fallas de calibración, como la suba del tipo de cambio y de tarifas de servicios públicos», describe Marcelo Capello, presidente de Ieral de la Fundación Mediterránea. Esto aceleró la inflación en el período diciembre-mayo, lo que a su vez produjo una caída del poder de compra del salario y, con ello, del consumo. Así, en el primer semestre, la mayor parte de los sectores económicos mostraron una caída en el nivel de actividad.

En el segundo semestre, según el IERAL, lo más probable es que se dé una recuperación paulatina, que comience en algunos sectores y vaya contagiando al resto. El valor de la producción agropecuaria aumentará unos $ 22.000 millones este año, de acuerdo con las proyecciones del IERAL, algo que comenzó «a generar efectos positivos sobre la demanda de otros sectores» desde mayo y que se sentirá más fuerte en el segundo semestre, describe Capello.

Por caso, la venta de utilitarios subió 30% en mayo, mientras que la de autos lo hizo 16%. También comienzan a aumentar las consultas y operaciones en el sector inmobiliario, a partir de la mayor demanda del campo. Además la construcción empezaría a dar signos de mejora por el plan de obras públicas y se podría consolidar con la expansión del crédito hipotecario, en el escenario que maneja Capello.

«Hacia mediados de 2017 ya prácticamente no existirán elementos que jueguen en contra de la recuperación de la actividad económica. Pero la secuencia sugiere que la leve mejoría hacia el final de 2016 no alcanzará para compensar los números rojos del promedio anual y que recién en 2017 se podrá alcanzar un crecimiento anual positivo», advierte el presidente del IERAL.

Víctor Beker, director del Centro de Estudios de la Nueva Economía (CENE) de la Universidad de Belgrano, prevé que el sector agropecuario sea el principal ganador de 2016. Estima que el sector recibirá, por la devaluación y la quita de retenciones, un ingreso extra de unos u$s 8.000 millones, que volcará a la compra de insumos e inversiones para la próxima cosecha. Por lo tanto, las industrias de maquinaria agrícola, tractores, fertilizantes y herbicidas también estarán entre los sectores de mejor desempeño.

Beker también anticipa que la construcción tenga un buen año en términos relativos al resto, aunque lo condiciona a que el Gobierno concrete sus anuncios de obra pública y la compra de inmuebles repunte, impulsada por el blanqueo. De todos modos, este año concluiría con una caída de 1% en el PBI y una inflación de 37%, aunque el último trimestre mostrará señales de recuperación, según el CENE.

Pero el panorama favorable del sector agropecuario no alcanza a la mayoría de las economías regionales. «Si bien su situación mejoró, en buena parte de los casos las situaciones de rentabilidad continúan siendo críticas», considera Gabriel Caamaño, socio de Ledesma & Asociados. En cuanto a la construcción, parte de un muy mal primer semestre y será clave el desempeño de la obra pública y si los nuevos Procrear consiguen reactivar la construcción privada de viviendas y al mercado inmobiliario, considera.

«El agro tradicional de la zona núcleo es el gran ganador del año y no solo del segundo semestre», enfatiza Matías Surt, economista jefe de Invecq. El tipo de cambio efectivo, teniendo en cuenta la modificación de las retenciones, aumentó un 72% interanual para la soja, un 100% para el maíz y casi un 110% para el trigo con respecto a 2015, según estimaciones de Invecq. «Esto no implica que sea todo aumento de ganancia porque también influyen los precios internacionales (muy positivos para la soja, pero estables para el maíz y recientemente negativos para el trigo) y el aumento de los costos internos, con una inflación anual promedio superior al 40%», destaca.

De todos modos, si se combina el efecto de los precios internacionales, el tipo de cambio, la inflación y las menores retenciones, una tonelada de maíz o de soja cosechada y comercializada hoy tiene un poder de compra superior en un 45% que una de la campaña pasada. En el caso del trigo, con respecto a la siembra (julio de 2015), el saldo en términos de poder de compra del cereal también es positivo aunque menor, de 30%.

Si además se tiene en cuenta que con los ROEs y otras trabas burocráticas, los productores recibían un precio muy inferior al teórico, agrega Surt, la ecuación es más positiva. «Esto y no solo el exceso de lluvia explica que se estime una siembra de trigo de un 30% superior a la del año pasado».

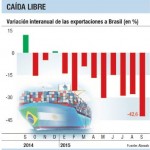

En cambio, si bien las economías regionales también se beneficiaron con el reajuste cambiario y la eliminación de retenciones (que eran menores, entre un 5 y un 15%), enfrentan condiciones más adversas: menos competitividad, altos costos logísticos, caída en los precios internacionales y una menor demanda mundial. «Muchos destinos de exportación de los productos regionales están atravesando una coyuntura muy complicada, como Rusia, Venezuela y Brasil», resalta Surt.

Para Gabriel Rubinstein, de Gabriel Rubinstein & Asociados y representante del BCRA durante la gestión de Lavagna, los sectores más favorecidos serían el agro y la construcción y, como consecuencia de estos dos, el transporte y el sector financiero. Algunas economías regionales como la de los limones en Tucumán, beneficiada por la apertura del mercado estadounidense, también es probable que repunten.

«Los segmentos ganadores del segundo semestre se seguirán concentrando en la agroindustria, ya que el maíz y el trigo proyectan subas de la superficie sembrada en torno a 20/25% para la campaña 2016/17, tras el fuerte incremento de su rentabilidad», considera Alejandro Ovando, director de IES Consultores, quien espera que esta coyuntura sea aprovechada por los fabricantes de maquinaria agrícola, tras años de estancamiento. En cambio, para las economías regionales, prevé mejoras menos significativas, por razones de competitividad y climáticas, que impactaron en los cultivos de frutas y uva.

«La ganadería es un segmento ganador, por la normalización de las exportaciones, aunque recién se verá con fuerza en la segunda mitad de 2017, cuando se contabilicen los animales destinados al engorde, tras el ciclo de retención de vientres», explica Ovando.

Por otra parte, dentro de la industria, según IES, la caída de la oferta mundial de granos sigue siendo una oportunidad para el complejo oleaginoso, que ya aumentó su producción. También viene mejorando la industria química, por la mayor demanda de agroquímicos, aunque la escasez de gas podría hacer perder lo ganado en el año.

En servicios, la consultora prevé mejoras en el sector inmobiliario, post cepo, con la llegada de nuevas inversiones y, si baja la inflación, apalancado por los nuevos créditos hipotecarios y el relanzamiento del Procrear. Otro segmento ganador sería el de los servicios públicos, por el establecimiento de tarifas más alineadas con los costos y por el ingreso de nuevas inversiones.

En tanto, Mariano Lamothe, gerente de análisis económico de ABECEB, si bien coincide con sus pares, advierte que los números de 2016 no van a reflejar la mejora del agro y la construcción, sino que sólo comenzarán a exhibir la tendencia. Por ejemplo, según ABECEB, la agricultura este año terminará con una caída en la producción del 1,5 %, mientras que en 2017 crecerá 3%.

En tanto, para la construcción, en este semestre prevé que comiencen a normalizarse los contratos vigentes reanimando el sector, a lo que se sumarán nuevas obras de infraestructura. «El sector privado va a demorar un poco más en dinamizarse, hasta el último trimestre, donde se pondrán en marcha proyectos de mayor envergadura y ya en 2017 comenzarán a sentirse el Procrear y los nuevos créditos hipotecarios», agrega. Otro sector revitalizado, para ABECEB, es el de las energías renovables, impulsado por la nueva legislación, y la minería, fogoneado por la quita de las retenciones, una nueva política comercial y más estabilidad.

Biggest losers

Los sectores vinculados al consumo, especialmente al de bienes durables, los que dependen de la demanda brasileña y los que compiten con los productos importados serán los principales perdedores del año.

«La recuperación irá desde el interior hacia las grandes ciudades y de abajo hacia arriba en la cadena de producción», anticipa Capello, con lo cual el salario y el consumo masivo serán los últimos en recibir los beneficios de la reactivación, que además será muy lenta, ya que la inversión y las exportaciones (30% de la demanda agregada) deben compensar la caída del consumo privado y público (70% de esa demanda).

Además, por la situación de Brasil y las escasas ventas en el mercado interno, es difícil que haya un boom en las exportaciones industriales o en la inversión interna. En particular, los sectores productores de bienes de consumo durables serán los más perjudicados, enfatiza Beker. En primer lugar, la industria automotriz, golpeada por las menores exportaciones a Brasil y la mayor importación de partes y vehículos de ese país. En segundo lugar, la producción de electrodomésticos, línea blanca e indumentaria, por la caída en la capacidad de consumo de los hogares.

El sector automotor este año caerá 8,5% y la metalmecánica, 6%, según ABECEB. Sin embargo, «la caída de estos sectores encontrará su piso en este semestre, al igual de la economía de Brasil, por lo cual es de esperar que dejen de caer y en 2017, comience a revertirse la tendencia», afirma Lamothe, quien prevé que otro segmento con baja performance sea el de petróleo y gas, por la reducción de precios internacionales.

Además del automotor y el metalmecánico, otros sectores industriales afectados serán el químico y el del plástico, que también dependen de la marcha de Brasil, advierte Caamaño. Por otra parte, la siderurgia también está siendo afectada por una crisis internacional, reforzada por el, hasta ahora, mal desempeño local de la construcción.

En el agro, los peores panoramas son los de la cría de aves y ganadería porcina, ya que el ajuste del precio relativo de los granos, en general, y del maíz, en particular, afectó su rentabilidad.

Las industrias protegidas por las trabas comerciales en la gestión previa también tendrían un año complicado. «Los sectores más perdedores serán los que estén más expuestos a la competencia externa, como los textiles y electrónicos; teniendo en cuenta que la liberación del comercio exterior y la evolución del tipo de cambio real en los próximos meses seguramente seguirán impulsando las importaciones», evalúa Maximiliano Castillo Carrillo, director de ACM; . «No está claro si el Gobierno estará dispuesto a seguir impulsando las medidas necesarias para su subsistencia», concluye.

Fuente: Cronista.com