Resumen y perspectivas de la semana que comienza

| Desde el principio no era una semana más para los mercados, y si además sumamos el atentado del domingo en Orlando -atribuido por el EI-, los focos de tensión o incertidumbre claros y concretos con los que arranca la semana suman ahora tres: la FED, el Brexit y un renovado temor a atentados terroristas. En lo local, los temas no cambian. Así, blanqueo, Lebacs (tasas) e INDEC concentrarán la atención de los inversores. |

¿Qué dijo Yellen, o en su defecto no dijo? No determinó fecha para una posible suba de tasas pero claramente terminó alejando aún más la posibilidad de que esta sea en el muy corto plazo. Al menos, junio, está descartado. Aunque si vamos un poco más allá, según las últimas encuestas, el mercado sigue dando cierta probabilidad a que un ajuste en la tasa llegue finalmente entre julio o septiembre. Yellen recalcó que continúa «creyendo que será apropiado reducir de manera gradual el grado de expansión monetaria, si las condiciones del mercado laboral mejoran aún más y la inflación sigue su progreso hasta el objetivo del 2%».

Dentro de esta tónica, el balance semanal cerró así con rojos en Asia; Japón y China perdieron 0.2% y 0.4% respectivamente. Mientras que en Europa las caídas fueron más profundas con Londres, Francia, Alemania, Italia y España bajando 1.5%, 2.6%, 2.7%, 2.1% y 3.5% en cada caso. Wall Street, por su parte, cerró con un índice Dow Jones 0.3% abajo, el Nasdaq que perdió 1% y un S&P500 con un rojo de 0.1% perdiendo los 2100 puntos -a 2096 puntos-.

El petróleo, por su parte, cerró en USD 48.9 con una suba de 0.4% en la semana -aunque llegó a marcar un nuevo máximo arriba de USD 50-. Se vio impulsado por algunos datos y hechos -como las interrupciones en el suministro de Nigeria y Canadá, inventarios de crudo de Estados Unidos que disminuyeron en 3,6 millones de barriles la semana pasada, y un aumento de las importaciones de China-, pero afectado en las últimas ruedas por la incertidumbre en los mercados que llevó a una apreciación del dólar.

De hecho, el dólar terminó la semana para arriba. El Dollar Index ganó 0.7% finalizando el viernes en 94.6; en contraposición el euro cayó 0.9% a la zona de 1.12. Con respecto a los bonos, actuaron como refugio, lo que llevo a sus rendimientos a la baja. Si tomamos como referencia las tasas americanas a dos y 10 años, estás cerraron con caídas de entre 3-6 puntos. El oro, en parte protagonista y bajo el mismo objetivo, cerró con una ganancia de 2.9% a USD 1277.5 puntos.

Pero vayamos a los temas. En lo político, dos datos. El primero, como dijimos, los análisis de las consecuencias de una posible salida del Reino Unido de la Unión Europea y una multiplicidad de encuestas -algunas de calidad dudosa-. En su mayoría siguen apuntando a un empate técnico (aunque en la última semana se leyeron algunos sondeos uno o dos puntos a favor de una salida). La clave estará en el porcentaje de indecisos que se mantiene alto – arriba del 10%-.

El segundo más lejano, tiene relación con las elecciones presidenciales americanas en donde se confirmó luego de las primarias demócratas del martes y el triunfo de Clinton en los estados de Nueva Jersey, Nuevo México y California, que la ex secretaria será la candidata nacional por el partido. Lo que lleva a centrar ya la atención solo en la campaña y en los sondeos de cara a noviembre; acá nuevamente se leyeron algunos que favorecen a Clinton vs. Trump por algunos puntos de ventaja.

A la vez que en Europa, también fue protagonista el BCE y sus políticas en la semana. Uno. La entidad comenzó su programa de compra de bonos corporativos (ya anunciado meses atrás) con el objetivo de estimular la inversión. Dos. Draghi sostuvo que los años de crecimiento débil de la zona euro han erosionado su productividad, aumentando el riesgo de un daño permanente en su salud económica; el presidente del BCE apuntó a los Gobiernos a completar la zona euro y eliminar las incertidumbres institucionales que rodean su futuro.

No obstante, estas declaraciones se mezclaron en la semana junto a advertencias varias. El Deutsche Bank, por ejemplo, dijo que el BCE ha perdido credibilidad y debe dar marcha atrás en sus medidas de estímulo sin precedentes para prevenir la desintegración del proyecto europeo. Similar a lo que se sabe piensan varios funcionarios del Banco Central de Alemania.

También se leyó un informe del Societe Generale, y declaraciones de Bill Gross y Soros que sólo profundizaron la incertidumbre. Por un lado, Gross apuntó a que las políticas de los Bancos Centrales que han llevado a billones de dólares en bonos a «remunerar» a sus tenedores en negativo son una mala idea y podrían pasarnos factura pronto; y agregó que «hay 10 billones de dólares de bonos con tasas negativas. Es una supernova que explotará un día».

Afirmó que este contexto insostenible, puesto que los tasas invertidos no están promoviendo el crecimiento económico pero sí están inflando burbujas de valoración de activos. Soros, por su parte, mencionó señales de incertidumbre económica a nivel global (apunta en especial a China), y se dijo está desprendiéndose de posiciones en el mercado de acciones para refugiarse en el oro.

Desde la agenda, en tanto, se observó una mejora en las solicitudes de desempleo semanal americanas -que cobra relevancia luego del débil reporte de empleo de mayo-. Mientras que de Japón se conoció que el PBI que mostró un crecimiento de 1.9% en el primer trimestre, por arriba del 1.7% anticipado. A su vez, que desde China, se conocieron números de la balanza comercial – con una caída en las importaciones mucho menor a la esperada- e inflación.

El IPC reflejó un crecimiento de 2% en mayo, contra un 2.2% esperado y cayendo desde el 2.3% del mes pasado, y el IPP una deflación de 2.8% – aunque menor a la proyectada y del mes pasado-. Por último, en Europa sobresalió también la revisión al alza del crecimiento del primer trimestre. Fue de 1.7% interanual, contra el 1.5% esperado y anticipado.

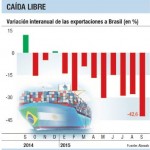

Por último, se leyó un informe del Banco Mundial que recortó su pronóstico de crecimiento mundial debido a un lento crecimiento en las economías avanzadas, la debilidad del comercio mundial y la disminución de los flujos de capital. Puntualmente, estimó que la economía mundial crecería 2.4% este año, en lugar del 2,9% proyectado en enero, y las del 2017 cayeron a 2,8% desde el 3,1%. Mientras que, específicamente, proyectó que América Latina se contraerá este año 1,3%, tras haber caído 0,7% en 2015 -los primeros años ininterrumpidos de recesión en más de 30 años-.

Se alertó principalmente sobre Brasil y Venezuela, en donde plantea que las recesiones todavía no llegaron a un punto de inflexión y «podrían ser recesiones más prolongadas». Puntualmente, para Brasil el BM proyecta una contracción económica de 4% en 2016 y un escenario aún de incertidumbre para el año próximo.

Dicho esto, pasamos a lo local. Fue una semana en gran parte política ante el tratamiento en comisión del proyecto de ley que incluye el blanqueo, la moratoria impositiva y el pago a jubilados (entre otros puntos). Finalmente sobre el final se llegó, a un acuerdo tras algunos cambios, y esta semana podría tener la media sanción por Diputados.

¿Cuáles cambios? Los más relevantes para el punto de vista del mercado se enfocan en la cierta flexibilidad que Cambiemos logró con el FGS del ANSES. Puntualmente, se estableció que la participación de las acciones no podrá ser menor al 7% de sus activos -hoy, es de cerca del 13%-. Mientras que para desprenderse de ellas requerirá autorización expresa del Parlamento, excepto cuando haya una Oferta Pública de Adquisición (OPA) a todos los tenedores, y cuando se produzcan «canjes de acciones por otras de la misma sociedad o de otra en el marco de procesos de fusión, escisión o reorganización societaria».

Por otra parte, en lo que se refiere a reforma impositiva, se estableció una exención del Impuesto a las Ganancias por única vez para el medio aguinaldo de junio, que beneficiará a quienes no tengan deudas con el Estado en los últimos dos años y tengan un patrimonio inferior a los $ 800.000; y por el momento se eliminó del proyecto el fin del impuesto a los bienes personales desde el 2019.

En lo financiero, no hay dudas que parte de la atención volvió a centrarse en la licitación de letras del BCRA. La caída se repitió en toda la curva, aunque a diferencia de las últimas colocaciones, la baja más importante se dio en la tasa larga y no en la corta. Puntualmente, el martes las tasas de corte se ubicaron en 33,25%, 32%, 30,75%, 30%, 29,15%, 28,30% y 28% para los plazos de 35, 63, 98, 119, 147, 203 y 252 días, respectivamente.

También fue dato la colocación de deuda de la provincia de Buenos Aires -que como se esperaba- volvió a los mercados externos y recaudó unos USD 1.000 millones. Pagó 5,75% anual para los bonos a tres años y 7,87% a 10 años de plazo, casi dos puntos porcentuales menos que lo que logró en marzo de este año -cuando aún recordemos Argentina no había salido del default-. La demanda recibida, en tanto, vuelve a ser el dato relevante: USD 4500 millones. Por su parte, otra emisión fue la de Cablevisión. Colocó un título a 5 años por unos USD 500 millones al 6.5% anual, el menor costo se dice para una empresa argentina en los últimos 15 años. La oferta recibida fue de USD 3300 millones.

En lo económico, llegaron los números de recaudación. Se ubicó en mayo en $ 179.344,6 millones, lo que significa un aumento interanual de sólo 23,3%; es decir, por debajo de la inflación. En tanto, en las últimas horas, se difundió que según la Confederación Argentina de la Mediana Empresa (CAME) las ventas minoristas de mayo cayeron 9,2% -la quinta baja consecutiva y por arriba de la contracción del 6.6% de abril-. Por otra parte, para la UIA la actividad manufacturera en abril tuvo una contracción del 5,4% respecto del mismo mes del año pasado y de 2% si se la compara con los números de marzo. De esta manera, la industria cayó durante los primeros cuatro meses del año 2,3%.

Respecto al mercado, el Merval terminó con una suba de poco más del 4% apoyado en un movimiento fuerte al alza en las primeras ruedas, y caídas en las últimas. Las líderes, igualmente, no evitaron cerrar mixtas. TS, PAMP, APBR y ERAR encabezaron las subas con ganancias de 8.3%, 7.9%; 6.9% y 3.2% respectivamente; MIRG, EDN, TRAN e YPF cayeron 3%, 2,3%, 0.9% y 0.8% en cada caso.

En los bonos, la tendencia principal -aunque con menores subas a la semana anterior- volvió a ser alcista. Los de dólares cerraron con subas promedio de 0.5-1,5%, con un comportamiento similar a las acciones (subas primero, y corrección en las últimas ruedas). Mientras que los Dollar Linked operaron con la misma tendencia. Por su parte, los de pesos indexados por Cer o tasa variable mixtos presentaron algunas caídas en el balance semanal -que pueden explicarse en una toma de ganancias tras las subas acumuladas-. Los cupones PBI, en cambio, con nuevas subas de hasta 7%.

A la vez, que el dólar y en una semana donde fue noticia varios trascendidos que apuntaban a que la apreciación del peso comienza a preocupar al Gobierno (por la pérdida de competitividad), la tendencia fue nuevamente a la baja; aunque parece estar encontrándose una zona de piso fuerte, y el BCRA como bancos oficiales salen con intervenciones puntuales para intentar consolidarlo.

Se habló de una menor liquidación del agro, pero de la presión de los dólares financieros y expectativas incluso de que el blanqueo profundice más la oferta. El BCRA 3500 cerró en 13,81, con una nueva caída de 0.5%; y el CCL, como referencia, en $ 13,95 en línea a su valor de una semana atrás. En los futuros la caída fue clara; el dólar a diciembre pasó de $ 16,05 a $ 15,81 este viernes, y a mayo del 2017 bajó cerca de 50 centavos ubicándose al fin de la semana en 16,99.

LO QUE VENDRÁ…

Desde el principio no era una semana más para los mercados, y si además sumamos el atentado del domingo en Orlando -atribuido por el EI-, los focos de tensión o incertidumbre claros y concretos con los que arranca la semana suman ahora tres. La FED, el Brexit y un renovado temor a atentados terroristas.

En este punto podríamos ingresar en una etapa de definición que nos lleve finalmente a salir de la lateralización, que se viene respetando desde hace unos meses. Si miramos puntualmente el S&P500 esta se intentó dejar la semana pasada con el quiebre de los 2100 puntos, pero no pudo consolidarse y falló en principio en ir en la búsqueda de nuevos máximos. La razón quizás la debilidad de los catalizadores en la que se sostuvo la suba.

Pero porque hablamos de definiciones. Simple: No hay dudas que son hoy dos los drivers de corto plazo que presionan sobre la volatilidad, e empujan al alza la incertidumbre de los mercados (desarrollados, y por transferencia en los emergentes). Por un lado, la FED que finalmente tendrá una nueva reunión esta semana. Será el 14-15. Por lo que, el miércoles por la tarde la FED -con seguidilla de comunicado, y conferencia de prensa de Yellen- tendrá monopolizada la atención de los inversores.

En concreto, se descarta que esta semana exista alguna suba en las tasas -luego de débil reporte de empleo de mayo, que igualmente fue relativizado por varios funcionarios e incluso datos posteriores-, pero lo que se buscará es anticiparse a cuando finalmente llegará. En este punto la última encuesta de Bloomberg sostiene, por ejemplo, a que hoy la probabilidad de una primera suba sea en julio es del 30% y en septiembre del 28%; incluso no se descarta dos subas antes de cerrar el año. Ahora bien, de que dependerá ello, entre otras cosas de los datos económicos.

De acá que la agenda también se mantenga como un punto sensible para las expectativas, y por ende cotizaciones. Y esta semana no serán menores los datos que se leerán; entre ellos, ventas por menor, inflación mayorista y minorista, producción industrial y varios datos de actividad. Incluso si vamos un poco más lejos tampoco se descarta, que con el correr de las semanas, comience a cobrar relevancia la carrera electoral a la Casa Blanca -en donde el tono del discurso, además, es cada vez más agresivo-.

Igual para este último punto por ahora falta, en un mercado que antes mira a Europa. Acá, de hecho, entramos en el segundo de los drivers mencionado más arriba. No sólo por los sucesivos análisis que advierten sobre el rol del BCE y la política de tasas negativas (la semana pasada se leyeron alertas del Deutsche Bank, Bill Gross, Societe Generale, entre otros), sino también porque gran parte de la tensión que se observa tiene fecha vencimiento y es el 23 de junio.

Ese día tendremos finalmente el referéndum sobre si Reino Unido saldrá o no de la Unión Europea. En este marco hoy sobran -y lo seguirán haciendo- análisis y sondeos sobre que podría pasar. Por ende, lo que asegura es un elemento de presión sobre el nivel de incertidumbre. Incluso en este marco hasta la agenda, con algunos datos como producción e inflación, pasará a un segundo plano.

Por último, en lo que respecta al escenario externo, Asia se mantiene sin dudas como un tercer foco de posible tensión para los mercados pero sin fecha determinadas-. En Japón, puntualmente, la atención principal se lo llevará la reunión del Banco Central de Japón; sobre la misma sigue pesando la posibilidad de anuncios de nuevos estímulos monetarios, aunque sin confirmación oficial.

En China, y luego de que en los últimos días Soros volviera a centrar la mirada en su economía y algunos informes en la evolución de su moneda (ya que una devaluación es uno los mayores riesgos que sigue viendo el mercado), la agenda marcará el paso. En especial, acá miramos el lunes donde se digerirá producción y ventas al por menor, mientras que se estará sobre la posibilidad de que finalmente Morgan Stanley incorpore en sus MSCI acciones Clase A. Un último punto, igual, con el que el mercado viene jugando desde hace tiempo.

En este marco no podemos descartar -mal que pese- una corrección de corto plazo en los mercados externos siguiendo con la tendencia del viernes, y sin dudas una mayor volatilidad (sólo basta con mirar el cierre de la semana pasada). Así, si volvemos a mirar el S&P500 no sería extraño volver a buscar los niveles de soporte en 2050-2040, si se perfora nuevamente hacia abajo los 2075-2080. Somos en este marco cautelosos de corto plazo a la espera de definiciones.

En lo local, los temas no cambian. Incluso si somos sinceros debemos tener en cuenta que la mayor incertidumbre con la que opera el mercado externo -y operará en los próximos días- podrá condicionar el comportamiento de las cotizaciones. Acá no porque se ponga en duda el atractivo de los activos locales, sino porque podrán ser una excusa perfecta para un toma de ganancias tras las recientes subas. Algo desde el punto de vista del inversor que dará oportunidad de arbitrajes e ingreso al mercado.

En lo que se seguirá mirando volverá a repetirse el proyecto de ley (que contiene el blanqueo), aunque parece tener ya su paso garantizado por Diputados y le darían los tiempos al Gobierno para tenerlo aprobado antes de fin de mes. Mientras que, en lo económico, parte de la atención se la llevará la vuelta de publicación de la inflación por el INDEC.

En lo financiero, no hay tampoco gran misterio, que se espera una nueva baja en las tasas de interés del BCRA aunque siempre bajo un movimiento gradual que nos vaya acercando a rendimientos debajo del 30% en toda la curva, pero positivas en términos reales. Esto seguirá llevando a un arbitraje entre las letras del BCRA y los bonos, en principio, a tasa variable (Badlar más un spread). La razón son las proyecciones que mas allá de la caída en las tasas apuntan a una reducción del spread entre ambas variables.

En el mercado cambiario no se esperan cambios fuertes en la oferta y demanda, por lo que la presión bajista se mantendría de fondo. La oferta seguirá fuerte sino es por la liquidación de exportaciones, por los dólares financieros y en un marco que se suma expectativas también sobre el inminente blanqueo, y una demanda que seguirá pisada en parte por las tasas en pesos. Igual si bien seguirá existiendo margen para dolarizar las posiciones, es real que a estos niveles el atractivo de ello se hace más fuerte.

También se estará sobre una nueva licitación de LETES en USD. Será entre miércoles y jueves, y a diferencias de las últimas licitaciones (esta sería la cuarta), esta vez son tres las series; 1) a 90 días, el precio de suscripción será de USD 991,57 por cada 1000 de valor nominal, y tasa del 3,45%, 2) a 167 días – precio de USD 983,33 y tasas del 3,71%-, y 3) a 244 días – USD 974,22 y 3,96%-. Como lo hemos mencionado en otras colocaciones, la comparación de las tasas respecto a un plazo fijo bancario son entre uno y dos puntos arriba, en tanto que con relación a los bonos en dólares el rendimiento parece estar arbitrado pero debajo del ofrecido por la parte corta de un título DL. Emisiones que seguimos recomendamos para posiciones dolarizadas de corto plazo.

En cambio, si nos movemos para arriba dentro de la ecuación riesgo rentabilidad mantenemos una visión atractiva dentro de la parte media larga de la curva -aunque de muy corto plazo podría sufrir alguna corrección adicional-. No sólo en este punto analizamos las opciones de riesgo soberano, sino también provincial. Lo único en este último punto debemos considerar que los inversores minoristas tienen alguna limitación por las fichas mínimas altas que tienen (lo mismo que los nuevos bonos para pagar a los holdouts).

Para las acciones nuestra visión no cambia, a pesar de la suba reciente derramada desde principalmente los ADRs, la volatilidad y la selectividad esperamos se mantenga alta. Creemos que aún falta para ver una salida alcista sostenida que nos lleve a superar la zona de máximos. La posibilidad de venta de parte del FGS sigue siendo un factor de posible ruido, aunque cierta expectativa positiva estaría depositada esta semana en la posibilidad de un cambio de rótulo (de fronterizo a emergente) por parte de Morgan Stanley. En consecuencia, y manteniendo nuestra visión favorable a mediano plazo, seguimos viendo las bajas profundas como oportunidad de compra.

Fuente: PortfolioPersonal.com