Por altas tasas de interés, empresas ahora venden dólares para cubrir el banco y pagar proveedores

Es un efecto buscado por el Gobierno por la brusca suba de tasas de interés. Los funcionarios celebran el cambio de tendencia en la demanda de dólares.

El gerente de la sucursal de Nuñez de uno de los bancos nacionales líderes suspende el diálogo con iProfesional para atender al dueño de una pyme de la zona. Un cliente que quiere «negociar» el costo de un descubierto de su cuenta corriente. Necesita una cobertura de entre 12 a 15 días.

«Es el tercer llamado que atiendo en la mañana por el mismo tema: todos necesitan mejores condiciones financieras. Dicen que las tasas de interés los están ahogando», señala.

En rigor de verdad, el duro panorama que se observa en «la calle» es consecuencia de las medidas tomadas recientemente por el Gobierno.

Concretamente, del «apretón monetario» vinculado al plan de «emisión cero». De eso se trata cuando los funcionarios hablan de «secar» la plaza de pesos. Visto desde otra óptica, es lo que hay que pagar para estabilizar el tipo de cambio.

Para las pymes o los pequeños comercios, las medidas oficiales se traducen en una realidad bien concreta: el altísimo costo del dinero.

– El descuento de cheques se les ha vuelto muy oneroso: les sustraen entre 6 y 7 puntos mensuales

– Por el descubierto deben convalidar una tasa del 100% anual (el doble que a principios de año)

Por eso cada vez son más los dueños de compañías o de comercios que llaman urgidos a las sucursales de los bancos: necesitan mejorar las condiciones con las que operan.

«Cuando se dan cuenta que la regla es general, que no puede hacerse demasiado, entonces se resignan», relata el ejecutivo bancario.

Esta realidad que padecen las firmas deriva en un hecho que también es el buscado por el Gobierno: que los empresarios y comerciantes terminen vendiendo esos dólares que habían adquirido en los últimos meses (como estrategia defensiva en medio de la corrida cambiaria), para poder cubrir sus gastos corrientes.

Tal comportamiento marca un incipiente cambio de tendencia. Alejada la posibilidad de un nuevo cimbronazo cambiario en el corto plazo, en la City han empezado a aparecer los vendedores de billetes verdes.

En gran medida, se trata de empresarios pyme que prefieren correr el riesgo de que la divisa estadounidense se vuelva a mover antes que afrontar un costo financiero que los puede dejar fuera de juego.

En muchos casos, venden lo que compraron en los últimos meses, y que ahora les permite no tener que «reventar» un cheque, ya que les comería buena parte del capital. O, directamente, para no abrir una línea crediticia que les dificulte aún más su operatoria diaria.

«Es cuestión de sentarse a esperar a que baje la tasa y levante la actividad económica», asegura a iProfesional el dueño de una compañía mediana que se dedica al merchandising.

«Mientras tanto, yo vendo dólares del ‘canuto’ para seguir pisando sobre tierra firme. Sin poner en riesgo mi patrimonio endeudándome a estas tasas de interés», completa.

Tapando la filtración de dólares

Claro está que esta incipiente venta de divisas resulta insuficiente como para equilibrar el mercado cambiario.

Pero el dato que celebran funcionarios del área económica es la reversión de la tendencia, y que se observa una menor cantidad de compradores.

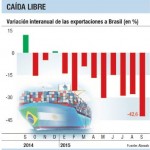

Uno de ellos comparte un dato clave con iProfesional: en septiembre, el nivel de dolarización se redujo a u$s1.100 millones. Es decir, a menos de la mitad respecto del mes previo.

El volumen diario en el mercado de cambios no se corresponde con la existencia de una ola vendedora que indique un desprendimiento masivo de divisas. Pero sí -y es lo que observan en los bancos- da cuenta de un notorio cambio de tendencia.

En particular, de en un sector: el de las pequeñas y medianas empresas, tanto de la rama industrial como del rubro servicios.

A la hora de ponerle cifras al asunto, fuentes del mercado señalan:

– Antes de la crisis cambiaria, el volumen de compraventa era de entre u$s500 millones y u$s550 millones diarios

– Durante la corrida, iniciada a fines de abril, aumentó hasta un promedio de u$s700 millones por día

– En las últimas semanas, con el precio en repliegue desde sus máximos, cayó a entre u$s350 millones y u$s400 millones.

«Se observan más ventas por parte de empresas, si bien por ahora no se trata de un fenómeno masivo. Esos números son bien claritos», dice a iProfesional el analista financiero Christian Buteler.

Las altísimas tasas de interés que rigen actualmente dejan a las pymes en distintas posiciones. Según la realidad de cada rubro, lo que está ocurriendo puede resumirse así:

1.- Las ahogadas por la caída de la actividad: registran fuerte caída en sus de ventas y se ven obligadas a liquidar parte de su stock de divisas (el «canuto») para cubrir sus gastos corrientes, como el pago de salarios.

Ante un costo del dinero tan alto, les resulta más caro endeudarse o dejar de pagar los servicios.

2.- Las golpeadas por las decisiones de las grandes compañías: tienen mucho dinero en la calle sin cobrar, concentrado en uno o muy pocos clientes.

Un claro ejemplo son las autopartistas que proveen a las terminales automotrices. Por la caída en ventas, varias de ellas vienen demorando las liquidaciones de las facturas, lo que lesiona la cadena de pagos.

En la misma línea se inscribe el caso de dos socios de una pequeña firma dedicada a la venta de publicidad. Quedaron últimos en la fila. No cobran pero deben pagarles los sueldos a 31 empleados. La situación los lleva a recurrir a la AFIP y anotarse en planes de pago.

3.- Las que venden dólares y se sientan a esperar: pequeños empresarios y comerciantes que prefieren desprenderse de dólares para así conservar los cheques hasta vencimiento.

Lo hacen para evitar que el banco (o en el peor de los casos las «cuevas») se quede con una buena parte del monto que tienen por cobrar.

«Prefiero correr el riesgo de que el dólar vuelva a subir antes que mal venderlos. Si lo hiciera, luego no podría enfrentar el costo de reposición de mis productos», describe a iProfesional el dueño de una pyme alimenticia.

Cadena de pagos, lesionada

Las elevadas tasas de interés y el plan de «emisión cero» lograron frenar la corrida contra el peso, pero está claro que la economía real es la que sufre.

Lo primero que se lesionó fue la cadena de pagos. En agosto (últimos datos disponibles) la cantidad de cheques rechazados por falta de fondos superó los $4.500 millones, según datos del Banco Central. Ese monto significó $100 millones menos que en julio, pero el doble del registrado en agosto de 2017, cuando ascendió a $2.250 millones.

Ante el estiramiento de la cadena, los bancos buscan achicar sus riesgos: implementan medidas de emergencia y meten más presión a los titulares de las cuentas para que bajen el rojo de sus cuentas, con lo que agravan la situación. Como se dice en la jerga, juegan a favor del ciclo, que en este caso es recesivo.

«Las empresas emitieron cheques para comprar insumos. Esos insumos se transformaron en productos terminados que fueron al mercado. Los que los adquirieron difieren los pagos la máxima expresión», comenta el analista Salvador Di Stefano.

Y añade: «Esto les genera un ahogo financiero a las firmas, que no pueden levantar los cheques emitidos, incrementándose así el nivel de rechazos».

El ministro de la Producción, Dante Sica, fue la voz oficial en advertir que el escenario actual -de apretón monetario histórico- es «incompatible con la producción».

Esa afirmación, una obviedad por cierto, encierra la idea de que el Gobierno pretende que la baja de las tasas de interés se produzca apenas tenga asegurado la estabilidad cambiaria.

Por ahora, la venta de los dólares del «canuto» les permite a las pequeñas empresas pasar el sofocón y sobrevivir. Claro que se trata de un aliento de cortísimo plazo. La cuenta regresiva de una economía con tasas claramente inviables ya empezó a correr. Y esto se nota «en la calle».

FUENTE: Iprofesional